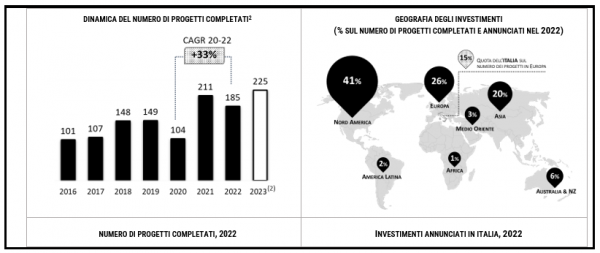

Nonostante i pesanti contraccolpi inflitti dalla crisi pandemica alla sostenibilità finanziaria di molte infrastrutture culturali, il mercato degli investimenti in musei, gallerie, performing art center e distretti culturali continua a evidenziare un sorprendente dinamismo a livello mondiale, con oltre 600 progetti completati tra il 2020 e il 2022, per un valore totale di oltre 32 miliardi di dollari, crescendo ad un tasso del 33% medio annuo[1]. Altre 225 nuove iniziative con budget superiori ai 10 milioni sono state annunciate al pubblico, di cui 9 in Italia, per un volume di investimenti di quasi 570 milioni di dollari.

[1] AEA Consulting, 2022 Cultural Infrastructure Index, 2023. L’indice misura gli investimenti in progetti di capitale nel settore dei beni culturali a livello globale, identificando iniziative, con un budget di 10 milioni di dollari o più, che sono state annunciate pubblicamente o completate entro un anno solare.

Questo andamento positivo trova la sua spinta principale nel ruolo di primo piano assunto dalle infrastrutture culturali come catalizzatori di processi di rivitalizzazione sociale, trasformazione immobiliare e sviluppo economico. Un numero crescente di città nel mondo sta cercando di attivare dinamiche di rigenerazione urbana attraverso interventi di ristrutturazione, ampliamento e nuova costruzione di edifici culturali, che diventano territorio di ambiziose sperimentazioni architettoniche, progettate sempre più spesso per ospitare esperienze immersive e digitali.

Gli asset culturali, siano essi una sede museale, un sito monumentale, un auditorium o uno spazio espositivo, stanno emergendo come pionieri nell’adozione di tecnologie all’avanguardia per trasformare l’esperienza culturale, aprire le porte a un pubblico più vasto e generare significative ricadute economiche e sociali. Un esempio di queste tendenze è rappresentato dal Cultural & entertainment district Outernet London, caratterizzato dal più grande spazio per l’arte digitale immersiva in Europa, che nel suo primo anno di attività (2023) ha registrato 6,2 milioni di visitatori[1], superando il British Museum, l’istituzione artistica più frequentata della città (5,8 milioni) e avvicinandosi ai numeri del museo d’arte più visitato al mondo, il Musée du Louvre di Parigi (8,9 milioni). Il fondo americano Blackstone, con 350 milioni di sterline, ha sostenuto parte dei costi del progetto Outernet, inserito nell’ambito di un più vasto intervento di riqualificazione urbana del valore di 1 miliardo di sterline, che prevede il restauro di numerosi edifici di interesse storico-culturale e uno sviluppo immobiliare per attività commerciali, di ristorazione e intrattenimento, quali un hotel costruito su un parcheggio abbandonato, un auditorium sotterraneo da 2.000 posti e uno studio di registrazione “pro-bono” per giovani artisti in difficoltà.

Gli investimenti in luoghi e infrastrutture dell’arte digitale sono ormai un fenomeno globale, alimentato dal settore del private equity e da altri investitori istituzionali, a dimostrazione del crescente interesse per l’asset class Cultura, soprattutto se ancorato a iniziative di rigenerazione urbana. Questa nuova categoria di spazi culturali ha inevitabilmente un impatto sui mercati tradizionali, costringendo i musei e, in generale, i gestori del patrimonio storico-artistico a ripensare le strategie per attrarre l’interesse del pubblico, valutando anche l’apertura a nuovi canali di funding.

Sebbene in Italia la contribuzione statale resti componente essenziale per garantire la sostenibilità economica dei progetti, lo squilibrio esistente tra i fondi messi a disposizione a livello pubblico e il fabbisogno di investimenti pone in evidenza la necessità di un maggiore coinvolgimento di capitali e competenze private. La maggior parte dei progetti per la valorizzazione e sviluppo del patrimonio storico-artistico è promosso e finanziato da enti senza scopo di lucro e dal settore pubblico. A livello mondiale, tuttavia, si registra un costante incremento dell’apporto finanziario di investitori privati, che ad oggi contribuiscono alla costruzione e riqualificazione di circa il 6% delle infrastrutture culturali.

Le ingenti masse di capitali privati presenti attualmente sul mercato globale potrebbero svolgere un ruolo importante nel sostenere il settore museale e dei beni culturali che si trova ad affrontare sfide impegnative, prime fra tutte quelle poste dalla digital trasformation e della transizione verde. A livello mondiale i fondi d’investimento hanno a disposizione circa 340 miliardi di dollari di riserve di liquidità (c.d. dry powder) da investire in progetti infrastrutturali, che possono trovare negli asset culturali una nuova opzione di diversificazione.

In particolare, il mercato dell’impact investing potrebbe rappresentare una preziosa fonte di finanziamento per il settore dei beni culturali, soprattutto in Paesi come l’Italia, con capacità fiscale sotto pressione e un cronico deficit di investimenti nel settore. Nel mercato italiano la finanza di impatto rappresenta un segmento di nicchia, ma posizionato su una traiettoria di forte espansione con gli asset under management[2] che sono passati da 3,5 Mld € del 2019 a 9,3 Mld € nel 2022, segnando una crescita media annua del 38%. Ad oggi il nostro Paese attrae circa l’8% delle operazioni di impact financing effettuate a livello europeo da banche, institutional investors e Private Impact Fund, in gran parte concentrate, in ambito sociale, su progetti legati ai temi dell’educazione, della salute e della finanza inclusiva.

È interessante notare che il settore dei beni culturali non è ancora riconosciuto come area di investimento impact nelle strategie dei c.d. Socially Responsible Investors, sebbene sia in grado di centrare risultati sociali importanti, direttamente correlati agli obiettivi di sviluppo sostenibile delle Nazioni Unite. Nel 2022, a livello globale, gli investitori a impatto hanno allocato solo lo 0,1% del loro patrimonio in asset culturali/creativi contro il 17% destinato al comparto energetico e il 9% investito nel segmento socio-sanitario.

Il settore dei beni culturali ha certamente ampi spazi di miglioramento per divenire target dell’impact investing. La diffusione di modelli di valutazione e di indicatori di risultato sempre più allineati a metriche internazionali e alla normativa europea sulla finanza sostenibile rappresenta un fattore chiave nel processo di avvicinamento degli investitori d’impatto. Attualmente le metodologie di misurazione delle ricadute sociali dei progetti culturali non hanno ancora un’ampia diffusione tra gli operatori del settore, ai quali spesso mancano risorse da dedicare al rafforzamento delle competenze in materia di valutazione d’impatto.

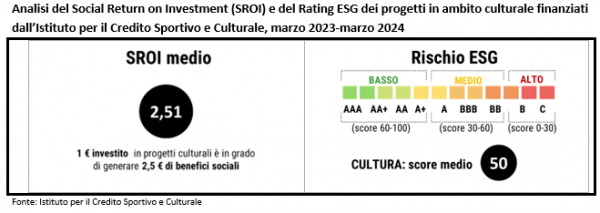

In Italia, progressi importanti per arricchire il quadro informativo sul valore sociale generato dalle infrastrutture culturali sono stati compiuti dall’Istituto per il Credito Sportivo e Culturale (ICSC), banca con mandato pubblico specializzata nel finanziamento dei settori Cultura e Sport. ICS ha sviluppato una piattaforma che consente di catturare il moltiplicatore di impatto dei progetti finanziati in ambito culturale e creativo, attraverso un’analisi che integra i dati economico-finanziari con indicatori di ritorno sociale (SROI - Social Return on Investment) e di rischio ESG. La misurazione effettuata sul portafoglio impieghi dell’Istituto nel periodo marzo 2023-marzo 2024 ha permesso di dimostrare che ogni euro investito in infrastrutture/progetti culturali è in grado di produrre tra i 2,5 e i 4,5 euro di valore, economico e sociale.

L’ingresso di investitori privati nel settore dei beni culturali richiede, però, non solo lo sviluppo di validi sistemi di valutazione dell’impatto sociale, ma anche l’adozione di nuovi modelli di business e approcci finanziari capaci di garantire la sostenibilità economica delle strutture nel lungo periodo, attraverso una maggiore focalizzazione sulla gestione dei costi e delle fonti di ricavo.

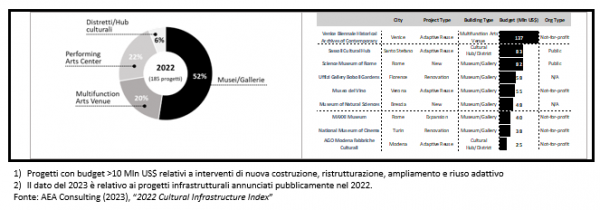

Dal punto di vista finanziario, i vari tipi di investimenti presentano budget e profili di rischio differenti in funzione di vari parametri: scala dell’intervento, quota di contribuzione pubblica, livello di integrazione dell’infrastruttura nella pianificazione urbanistica, grado di innovazione tecnologica. I musei e le gallerie rappresentano la tipologia immobiliare che attrae il maggior numero di capitali a livello internazionale, con progetti che presentano una dimensione media di circa 30 milioni di dollari.

Tuttavia, negli ultimi anni si rileva un aumento delle iniziative in strutture polifunzionali e distretti culturali, capaci di divenire importanti punti di riferimento per l’intrattenimento e la socialità dei rispetti quartieri, a fronte di una taglia media di investimento più contenuta, pari in media di 13 milioni di dollari. Gli edifici destinati a spettacoli musicali, teatrali e di danza e le sedi museali si confermano gli asset con il più alto costo al mq, pari rispettivamente a circa 8 mila e 6 mila US$.

L’esigenza di contenimento dei costi, unitamente alla necessità di ordine ambientale di limitare il consumo di suolo, guida oggi la tendenza verso progetti di riconversione di vecchi edifici, sottoutilizzati o in stato di abbandono, per l’ampliamento di aree museali o lo sviluppo di nuovi spazi culturali. L’analisi di esperienze internazionali mostra come il riuso adattivo di un immobile dismesso (come caserme, aree ferroviarie, ex fonderie ecc.) per progetti in ambito culturale permette: la riduzione degli oneri di costruzione e l’accelerazione dei tempi di realizzazione, il miglioramento dell’impronta ecologica dell’edificio attraverso interventi di efficientamento energetico e la riqualificazione di contesti paesaggistici degradati, favorendo la valorizzazione del territorio in chiave di sviluppo socio-economico.

Culturespaces, società no-profit francese specializzata nella promozione e gestione – senza sussidi pubblici – di monumenti, musei e siti storici di rilevanza nazionale, è stata pioniere degli interventi nel patrimonio esistente o negli spazi industriali dismessi, sviluppando un modello di business innovativo che prevede l’offerta, a costi competitivi, di spazi di grandi dimensioni, molto ricercati dai curatori di musei. Grazie agli introiti provenienti principalmente dalla gestione dei beni culturali affidati, il gruppo è stato in grado di autofinanziare molti progetti di investimento, oltre all’attività di manutenzione delle stesse infrastrutture. Nel 2022 i fondi di private equity IDI e Chevrillon hanno acquisito la maggioranza del capitale di Culturespaces con l’obiettivo di accelerare lo sviluppo internazionale dell’azienda, consolidando la leadership nella creazione di centri d’arte digitale.

l capitali privati hanno, dunque, un grande potenziale per il rilancio e la promozione dell’industria culturale italiana, in quanto capaci di offrire uno strumento di supporto finanziario complementare alle erogazioni pubbliche a fondo perduto e alla filantropia. L’attrattività per gli investitori di impatto è, però, strettamente legata alla capacità delle infrastrutture culturali di sviluppare al massimo il proprio potenziale commerciale, sociale e ambientale. Da un lato, l’asset deve cercare di produrre ricavi molteplici e variegati necessari ai fini di un efficiente equilibrio economico-finanziario, abbracciando gli strumenti dell’innovazione digitale; dall’altro, sono indispensabili dati migliori sull’impatto generato dall’investimento, perché consentono all’investitore di assumere rischi finanziari maggiori a fronte di rendimenti sociali e ambientali, certi e misurabili.